Шта је план 401 (к) и како функционише? - Ограничења, правила и предности

Да бисте одговорили на то питање, морате да знате мало о томе како ови планови функционишу. Дефинитивно имају предности, посебно када је у питању уштеда новца на вашем пореском рачуну. Али они имају и неколико недостатака који би вас могли навести да оклевате када их користите за све своје инвестиције.

Како раде планови 401 (к)

План 401 (к) добио је име по пододјељку 401 (к) америчког порезног закона који се бави плановима пензионисања на радном мјесту. Ова врста плана први пут се појавила 1980-их као алтернатива традиционалним пензијским плановима. До тада, већина великих предузећа нудила је пензионе фондове за своје запослене, што им је осигурало сталан приход у пензији. Међутим, како су трошкови пензионих планова расли, већина послодаваца их је заменила са 401 (к) с, које су углавном финансиране доприносима радника.

Ево како функционира план од 401 (к):

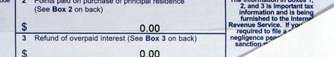

- Доприноси. Фонду доприносите са доларима пре опорезивања, који се узимају директно са ваше платне листе. То смањује ваш приход и самим тим смањује ваш порезни рачун.

- Инвестирајте. Новац можете уложити у избор средстава. Не плаћате порез на новац који зарађују ваше инвестиције све док остану у вриједности 401 (к).

- Повуците се. Када се повучете, почнете повлачити новац са својих 401 (к). Морате платити порез на новац када га повучете. Међутим, ако је ваш приход мањи него што сте радили, порез можете платити по нижој стопи.

Постоји такође алтернативни план 401 (к), назван Ротх 401 (к), који ове пореске олакшице преокреће на њиховој глави. Свој рачун финанцирате доларима након опорезивања, али новац не плаћате након што га подигнете.

Обе врсте 401 (к) су планови на радном месту, тако да у њих можете улагати само кроз свој посао. Обично ваша компанија неће покренути сам план; уместо тога, запослиће инвестициону фирму као администратора. Ова фирма ће вам слати редовне изјаве како би вам саопштила како ради ваш 401 (к) и колико новца садржи. Ако желите да унесете било какве промене у своје инвестиције, морате назвати фирму или проћи њену веб страницу.

Про врх: Ако вам послодавац нуди 401 (к), погледајте Блооом, интернетски робо-савјетник који анализира ваше пензионе рачуне. Једноставно повежите свој рачун и брзо ћете моћи видети како радите, укључујући ризик, диверзификацију и накнаде које плаћате. Поред тога, наћи ћете права средства за инвестирање у својој ситуацији. Пријавите се за бесплатну Блооом анализу.

Ограничења доприноса

Влада нуди ове пореске олакшице за 401 (к) с јер жели да подстакне Американце да штеде за пензију. Међутим, не жели да им се толико прихода одбаци прије пореза да на крају не плате порез на доходак. Да би се то спречило, она поставља ограничења у томе колико можете допринети 401 (к) сваке године.

За 2019., максимални допринос је 19.000 УСД за већину радника. Радници старији од 50 година могу дати додатни „надокнађивани“ допринос до 6.000 УСД, за максималних 25.000 УСД. Ови додатни доприноси старијим радницима олакшавају постизање својих циљева пензијске штедње пре него што достигну пензиону доб.

Иако су ово ограничења постављена законом, неким запосленима није дозвољено да максимално дају свој допринос. Неки планови на радном месту намећу ограничења за прилоге који су нижи од максималног износа од 19.000 УСД. Поред тога, власници, менаџери и „високо компензовани“ запослени не могу увек да дају максимални допринос пре опорезивања. ИРС дефинише високо компензоване запослене (ХЦЕ) на два начина:

- Власнички тест. Сваки радник који је у прошлој или претходној години имао најмање 5% посла је ХЦЕ.

- Тест компензације. Радници су ХЦЕ-овци ако су зарадили најмање 80.000 УСД годину дана раније и остварили већу плату од 80% радника у компанији.

Потребна минимална дистрибуција

ИРС ограничава не само колико можете доприњети 401 (к), већ и колико дуго можете наставити да доприносите. Кад достигнете пензиону доб, морате престати да стављате новац на свој рачун и почнете да вадите новац. Износ који морате повући сваке године назива се траженом минималном расподјелом, или РМД.

Тачно када морате почети са узимањем РМД-а зависи од тога када се пензионирате. Ако се пензионирате прије навршене 70. године, морате почети узимати РМД са својих 401 (к) кад навршите ову доб. Ако и даље радите када навршите 70 година, не морате узимати РМД док се не пензионирате.

Ваш РМД зависи од ваше године и колико новца имате на рачуну. ИРС нуди радне листове за израчун вашег РМД-а за одређену годину. Ако радије не радите математику сами, можете користити РМД калкулатор, попут овог из компаније Сцхваб.

Предности улагања у 401 (к)

Стручњаци се углавном слажу да ако имате приступ 401 (к) на послу, требало би да улажете новац у њега. Ови планови нуде бројне предности које друге инвестиције немају, укључујући уштеду пореза, погодност и одговарајуће доприносе од послодавца.

1. Плаћате мање пореза

Најочитија планова од 401 (к) је њихова способност да смање ваш порез. На пример, рецимо да тренутно зарађујете 70.000 УСД годишње и плаћате 8.700 УСД савезног пореза на доходак. Ако 7 000 - 10% свог прихода уложите у својих 401 (к), ваш опорезовани приход опада на 63 000 УСД. Као резултат, ваш рачун за порез пада на око 7,160 УСД, штедећи вам више од 1300 УСД.

Поврх тога, не плаћате порез на новац који зарађују ваше инвестиције. Уместо да плаћате порез на зарађене дивиденде, можете их поново улагати, без пореза, из године у годину. Да бисте видели колико брзо ваша пензијска штедња може порасти за 401 (к), погледајте калкулатор од 401 (к) као што је овај од ААРП-а.

2. Уштеду чини лакшом

401 (к) олакшава уштеду за пензију на два начина. Прво, јер користите доларе пре опорезивања, ваше инвестиције узимају мањи залогај са платне листе. Ако порези тренутно поједу 15% од сваког долара који зарадите, морате зарадити 1.000 долара да бисте уложили 850 долара у порезни рачун. Али да уложите 850 УСД у својих 401 (к), жртвујете само 850 УСД прихода.

Друго, доприноси за 401 (к) су аутоматски. Новац долази директно са ваше платне листе прије него што га и примите. Нема чега се сећати и нема папирологије. А зато што новац никада немате у рукама, не осећате се као да се одричете тог новца да бисте га уложили.

3. Ваш послодавац се може прикључити

Иако доприноси на вашу 401 (к) углавном долазе из плате, многи послодавци пристају да одговарају делу онога што доприносите. На пример, ваш послодавац може понудити да вам одговара први долар од 3% ваше зараде који сте унели на свој рачун. Дакле, ако зарађујете 70.000 УСД, а доприносите 3% од тога (2.100 УСД), добијате још 2.100 УСД од свог послодавца. Доприноси вашег послодавца не урачунавају се у ограничење колико можете уложити сваке године.

Ако сте нови запослени, новац који ваш послодавац доприноси вашем 401 (к) неће одмах постати ваш. Морате да радите за компанију одређени број година пре него што ти доприноси „одуде“ или преносе власништво на вас. То се ради како би се компанија заштитила од губитка новца ако одлучите да напустите посао након само годину дана. Можда ћете морати да сачекате од три до шест година да се доприноси вашег послодавца у потпуности одплате.

Међутим, чак и ако не можете одмах да платите доприносе свог послодавца, они су у основи бесплатни новац. Стручњаци се слажу да ако ваш послодавац понуди 401 (к) подударање, требали бисте уложити најмање довољно у свој 401 (к) да бисте добили максимум у усклађивању средстава.

4. Ви контролишете своје инвестиције

Старосни пензиони планови били су у потпуности под контролом послодавца. Новац компаније улазио је у пензиони фонд, тако да је компанија одлучила како да га уложи. Са 401 (к) плановима, насупрот томе, можете сами бирати своја улагања која ће одговарати вашим потребама и стилу улагања.

Већина планова од 401 (к) нуди избор узајамних фондова на избор, који покривају комбинацију акција, обвезница и улагања на новчано тржиште. Један популаран избор за улагања од 401 (к) су циљни датумски фондови, који прилагођавају свој инвестициони биланс да би смањили ризик како се ближите пензији..

5. Ваш рачун је преносив

Иако можете инвестирати у 401 (к) само на свом радном месту, то не значи да је ваш план везан за вашу компанију. Ако промените посао, можете пребацити 401 (к) на нови рачун са истим пореским предностима. То би могао бити традиционални ИРА или други 401 (к) са вашим новим послодавцем.

Ако ваша компанија нема посла, новац и даље не губите у износу од 401 (к). Вероватно нећете моћи задржати свој план, али новац можете пребацити у ИРА и на њега не платити порез.

Чак и ако умрете, новац у износу од 401 (к) не нестаје. Ако сте у браку, аутоматски прелази на вашег супружника. Ако нисте, можете именовати било кога кога желите - као што су браћа и сестре, одрасло дете или пријатељ - као корисник, а та особа ће добити средства.

Недостаци улагања у 401 (к)

Све у свему, 401 (к) има толико предности да звучи као да нитко не размишља о инвестирању у једног ако имате могућност. Међутим, то не значи да желите уложити сва улагања на овај начин. 401 (к) има неколико недостатака због којих бисте требали бити обазриви у везивању свог новца у једном.

1. Новац је недоступан

Када свој новац ставите у износ од 401 (к), прилично га везујете док не достигнете пензиону доб. Према ИРС правилима, обично вам није дозвољено да повучете било који новац са својих 401 (к) док не навршите 59½ година. Ако то учините, не само да дугујете порез на новац који сте повукли, већ морате платити додатних 10% износа као казне. На пример, ако сте у пореском рангу од 25% и повучете 5000 УСД са својих 401 (к) рано, дугујете укупно 1.750 $ - или 35% - пореза.

Међутим, постоје изузеци од овог правила. Нема казна за рано подизање новца ако:

- Или губите или напуштате посао са 55 година или касније

- Рано се повлачите и узимате „битно једнаке периодичне исплате“ са својих 401 (к) једном годишње како бисте помогли да финансирате пензију (ако се одлучите за ову опцију, плаћања морате наставити најмање пет година или док не навршите 59. годину)

- Постајете онеспособљени

- Новац вам треба да помогнете да покријете трошкове лечења који досежу више од 10% вашег прихода

- Потребан вам је новац за плаћање "квалификованог налога за родбинске односе" (то обично значи плаћање додатка за децу или алиментацију за бившег супружника)

- Умрете, а новац у износу од 401 (к) исплаћује се кориснику

Администратори планова 401 (к) такође имају могућност одрицања казне ако претрпите неке друге тешкоће због којих ћете морати да добијете много новца у журби. То вам омогућава да искористите свој 401 (к) предујам за први дом, да платите неке врсте великих поправки у вашем дому, да не бисте изгубили дом због искључења или деложације, да платите факултет или да покријете сахрану трошкови. Планови такође могу одобрити изузеће од штете ако сте жртва катастрофе попут јаке олује, пожара или земљотреса. Међутим, ваш план у тим случајевима не мора одустати од казне; на администратору плана је да одлучи.

Један од начина да се заобиђе ово ограничење је позајмљивање од 401 (к) уместо превременог повлачења. Све док новац вратите на рачун у року од пет година, нећете платити порез или казну. Међутим, ипак ћете морати платити камате и накнаде на кредит. Такође, ако изгубите посао или промените посао, морате одмах да вратите зајам или третирате салдо као повлачење, плаћајући сав порез и казну.

Дно црта је да стављање новца у количину од 401 (к) знатно отежава добијање новца ако вам затреба. То не значи да не треба да улажете у свој 401 (к), али треба водити рачуна да не инвестирате превише. Обавезно оставите довољно новца на приступачним рачунима да испуните све своје свакодневне потребе и платите за хитне случајеве.

2. Ваш избор инвестиција је ограничен

Иако планови 401 (к) углавном нуде различите фондове за које можете уложити, они могу пружити само ограничен број опција. То може бити добра ствар јер би превише избора могло бити неодољиво. Лакше је изабрати из асортимана од десетак фондова, него проценити стотине различитих опција.

Међутим, посебни планови које нуди 401 (к) нису увек најбољи могући избор. Понекад наплаћују веће таксе или зараде ниже од осталих фондова исте врсте, попут акција или обвезница. А понекад вам 401 (к) не даје приступ одређеној врсти улагања која вас занима, као што су енергетске залихе.

Опет, то не значи да не бисте требали стављати новац у 401 (к), посебно ако добијате одговарајућа средства од свог послодавца. Али то је добар разлог да размислите и о томе да уложите део новца и изван 401 (к). Нећете моћи користити доларе прије опорезивања, али имат ћете више избора, од којих би неки могли дати бољи поврат.

Завршна реч

Ако на послу имате приступ плану од 401 (к), има смисла да мало инвестирате на овај начин. У најмању руку, требало би да уложите довољно своје плате да бисте у потпуности искористили било која одговарајућа средства од свог послодавца.

Међутим, нема смисла везати сав свој новац у 401 (к). Неке од њих требало би да задржите у фонду за хитне случајеве, тако да у кризи нећете морати да куцате 401 (к). А ако можете уштедети готовину, добра је идеја ставити и на опорезиве рачуне, што може понудити шири избор инвестиција и ниже накнаде.

Наравно, све је ово основна ствар ако ваше радно место не нуди 401 (к). Ако имате посао без давања, погледајте друге пензионе планове, као што су ИРА, који нуде сличне пореске олакшице.

Да ли инвестирате у радно место 401 (к)? Зашто или зашто не?