Значај банака у заједници и начин на који им прети Додд-Франк

Према мишљењу господина Холланда, законодавци и регулатори нису успели да разликују традиционалне банке у заједници од великих мултинационалних финансијских корпорација које се обично називају „банке“, али за које су стандардне функције банкарства - узимање депозита и давање зајмова - нетачан део њихових активности . Активности превеликих компанија које су пропале узроковале су недавну светску финансијску кризу, а не банке у заједници. Нажалост, као одговор на дебакл хипотекарних хартија од вредности и у њиховим напорима да спрече сличне злоупотребе у будућности, тешке руке регулатора и неинформисани законодавци непотребно су и неправедно оптеретили банке у заједници.

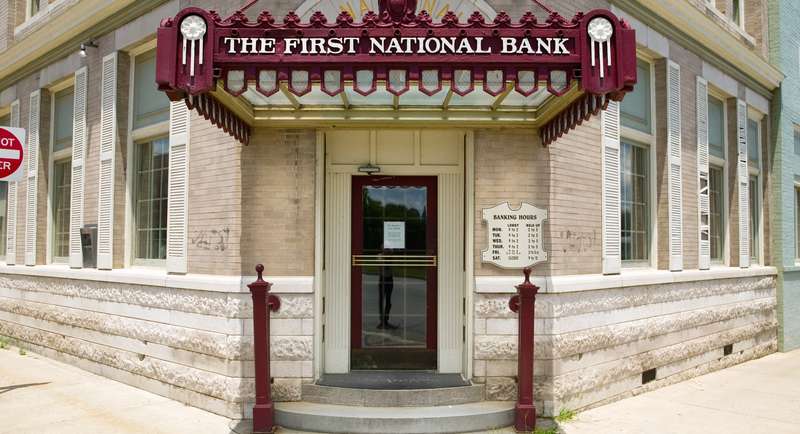

Историја банака у заједници

Банкарство је једна од најстаријих индустрија на свету, које своје коријене сеже до старих времена у којима су зајмодавци, који представљају храмове богослужја или древни владари, пољопривредницима давали кредите за узгој усева или трговцима за финансирање куповина у удаљеном региону. Како су валуте које издају владе постале прихватљивије и уобичајеније, трговина се ширила преко континената и океана, а већи део становништва почео се уздићи изнад егзистенције, појавио се почетак нашег модерног банкарског система.

Прва регулисана штедионица у Америци (и свету) била је пружаочка установа за штедњу из Бостона, Массацхусеттс, 1816. Баш као што је гласачка кутија пружала могућност човеку да се афирмише у политици нације, штедионице су дозволиле Џон Таунсенд је написао у својој историји 1896. године „Историју штедионица у Сједињеним Државама“. Из тих се корена развијало финансирање из заједнице.

Дефиниција финансирања заснованог на заједници

Једноставно речено, финансирање засновано на заједници је коришћење финансијских институција и организација које имају локалну подршку и организације за финансирање локалних предузећа и појединаца унутар исте заједнице или географског подручја. Концепт подразумева континуирани циклус где становници заједнице, запослени и тргују локалним предузећима, депонују своју штедњу у институцијама које су у локалном власништву, које после (и више пута) позајмљују или инвестирају у локална предузећа и појединце.

На пример, Федерална корпорација за осигурање депозитора (ФДИЦ) у студији из децембра 2012. године дефинисала је „банку у заједници“ као банку која има специјализовано знање о својој локалној заједници и клијентима и „засновала кредитне одлуке на локалном знању и нестандардним стандардима добијеним дугорочним везе “; они већину депозита добијају локално и многи (ако не и већину) својих кредита дају локалним предузећима. ФДИЦ сматра да су такве банке посебно важне за мала предузећа.

Иако банке нису једини извор финансирања заједнице, оне су најочитије. Према статистикама ФДИЦ-а, банке у заједници представљају 92,4% свих банака, а контролишу 14,2% укупне активе банака (подаци из 2010. године). Банке са мање од 500 милиона долара депозита представљају више од 80% свих банака. Банке у заједници дају готово половину зајмова за мала предузећа, више од 40% кредита на фармама и више од трећине кредита комерцијалних некретнина.

Говорећи пред пододбором Дома за финансијске институције и потрошачко кредитирање одбора за финансијске услуге током прве седнице 112. Конгреса 2011. године, Марти Реинхарт, председник Херитаге банке вредне 100 милиона долара у Спенцер-у, Висцонсин, најбоље је сажео модел банке у заједници, говорећи: „Банке у заједници служе сеоским, малим градовима и приградским клијентима и тржиштима које велике банке не пружају свеобухватно [и] заснивају се на дугогодишњим односима у заједницама у којима живимо… Лично знање банкара из заједнице и заједнице зајмопримац из прве руке пружа увид у истински квалитет кредита, у великој супротности са статистичким моделом који користе велике банке. "

Предности живахног банкарског система у заједници

Живахни систем банака у заједници користи земљи и њеним грађанима на бројне начине:

- Усклађивање каматних стопа према потребама заједнице. Многе организације које финансирају заједницу агресивно траже депозите плаћајући штедишама веће каматне стопе од оних које плаћају националне фирме са приступом капиталу широм земље и света. Иако је тржиште локалних депозита можда ограничено, пратећи административни и маркетиншки трошкови неопходни за искориштавање локалног тржишта знатно су мањи од трошкова потребних за подршку националном финансијском бехему на више тржишта.

- Обезбеђивање веће безбедности. Као што се показала последња финансијска криза, локалне финансијске компаније имају мању вероватноћу да учествују у високоризичним трансакцијама као што су деривати и друге егзотичне инвестиције. Надаље, способност „посезања и додиривања нечије имовине“ - заправо сазнања идентитета корисника кредита или виђења опипљивих доказа о томе гдје се средства користе и резултат њиховог кориштења - је психолошки мање стресна од посједовања нематеријалне имовине чији изразом доминирају гласине и шпекулације.

- Локална економска стабилност. Заједница са разноврсном групом живописних локалних компанија стабилнија је, финансијски робуснија и мање подложна економским превирањима него заједница коју опслужује један послодавац или велике националне ланчане операције. Када инвеститори чувају свој новац у локалним финансијским институцијама које улажу у локална предузећа и људе, они су у одређеној мери изоловани од догађаја изван заједнице.

- Обезбеђивање средстава на основу нетрадиционалних критеријума. Локални инвеститори се обично одлучују за улагање или позајмљивање новца користећи нетрадиционалне критеријуме поред стандардног осигуравајућег улагања. Познавање историје и угледа корисника кредита и њиховог значаја за заједницу вероватно је бољи показатељ отплате него кредитни извештаји, омјери и неизвесни проформални извештаји. Мање компаније ће вероватно сматрати да су извори у заједници пријемчивији за улагања од великих бирократских зајмодаваца и инвеститора који се ослањају на строге процедуре доношења финансијских одлука.

- Повећање осећаја заједнице. Банке са седиштем у заједници углавном се улажу у своје зајмопримце у већој мери од већине националних зајмодаваца, и могу пружити значајну помоћ путем савета и контаката које националним банкама често недостају. Будући да је упознат са производима, услугама и операцијама својих зајмопримаца, локални банкар може помоћи својим клијентима да идентификују локалне добављаче и тржишта која су можда превидјели. Ослањање на банкара у заједници током служења локалним становницима јача везе са заједницом и може резултирати додатним клијентима и клијентима који више воле да се баве субјектима у заједници.

Како прописи Додд-Франк-а угрожавају одрживост банака у заједници

2008. године америчка стамбена тржишта су пропала. Ово у комбинацији са актуелним скандалима око хипотекарних кредита, хипотекарне секуритизације и експлозивног раста егзотичних (и слабо разумљивих) финансијских деривата довело је до светске рецесије која и данас одјекује..

Као последица тога, Конгрес Сједињених Држава донео је свеобухватно законодавство и појачао регулаторни надзор како би избегао сличан догађај у будућности. Ипак, банкари у заједници нису играли никакву улогу у следећим догађајима и акцијама које су обликовале кризу:

- Дебакл о хипотекарном кредитирању. Задана стопа за укупне стамбене хипотеке које су држале банке у заједници износила је 0,2% од јануара 2003. до септембра 2012. У ствари, задане хипотеке за стамбене хипотеке у заједничким банкама биле су само 2% свих неплаћених кредита, што их чини „врло малим играчем“ у поткровљу. тржиште кредита на апсолутном и релативном нивоу.

- Секјуритизације. Банке у заједници учествовале су у мање од 0,1% у укупној секуритизацији стамбених хипотека у периоду од 2003. до 2010. године, уз незнатни приход од накнада; насупрот томе, банке које нису у заједници примале су 8% свог некаматног прихода од активности секуритизације.

- Ризични трговински деривати. Док неке банке у заједници (11%) користе свап каматне стопе - облик деривата - да би заштитиле ризик од каматних стопа или пружиле услуге клијентима, већина их не. Надаље, замјена каматних стопа неуспоредива је с егзотичним, често необјашњивим верзијама деривата који се користе у великим банкама. Према подацима ФДИЦ-а, банке од заједнице су имале само 0,003% свих кредитних деривата које су банкарске институције држале између 2003. и 2010. године.

Упркос доказима да нису одговорни за неуспех банкарског система и да ниједна банка у заједници не представља претњу за финансијски систем у целини, Конгрес је, у уверењу да је амерички банкарски систем сломљен, обојио сваку институцију истим широким кистом усвојио Додд-Франков закон о реформи и заштити потрошача на Валл Стреету 2010. године, најопсежнију реформу финансијске индустрије од усвајања различитих аката о хартијама од средине 1930-их..

Иако су похваљени у намерама, као и већина владиних прописа, законодавци нису успели да ураде следеће:

- Разликовати између различитих сегмената финансијске индустрије

- Препознати улогу или недостатак истих, сваки сегмент који је имао у стварању или ескалацији кризе

- Схватите могуће ненамерне последице великог законодавства на систем у целини, а посебно на банке у заједници

Говорећи са Пододбором за економски раст, порез и приступ капиталном одбору Дома за мало господарство 16. јуна 2011, Тхомас П. Боиле, потпредседник Државне банке за рурални развој у држави Иллиноис, тврдио је да додатни регулаторни трошкови, друго- нагађање банкарских испитивача и очекивани нови прописи и прописи „полако и сигурно гуше традиционалне банке у заједници, хендикепирајући нашу способност да испунимо кредитне потребе наших заједница… Трошкови расту, приступ капиталу је ограничен, а извори прихода су озбиљно смањени . То значи да ће добити мање кредита. То значи слабију економију. То значи спорији раст посла. "

Према Тхе Валл Стреет Јоурналу, Схелтер осигурање - већински власници Схелтер Финанциал Банк, банке у износу од 200 милиона долара у Цолумбији, Миссоури - затворила је банку у септембру 2012. године, очекујући утицај додатних регулаторних трошкова. "[Додатни регулаторни трошкови] коштали би више од онога што смо добили из банке," изјавио је Јое Моселеи, потпредседник за јавне послове Схелтер осигурања..

Стандардизација неповољно утиче на конкуренцију

У својим напорима да побољшају финансијску стабилност и заштиту потрошача, законодавци нехотице фаворизују велике банке, кривце за недавни неуспех, над својим ривалима из банака у заједници. У настојању да побољшају разумевање купаца, Додд-Франк намеће стандардизацију финансијских производа и облика као што су строги захтеви за отплату хипотека на куће. Међутим, као последица тога, многи потрошачи (посебно мала предузећа, мањине и први корисници кредита) ће изгубити приступ банкарским производима, неспособни да се повинују нефлексибилним правилима и прописима.

Говорећи пред Одбором Дома за надзор и реформу владе 18. јула 2013. године, виши научни сарадник у Мерцатус центру са Универзитета Георге Масон Хестер Пиерце изјавио је: „Потребе хомогених потрошача могу се задовољити хомогеним производима, али претпоставка је да потрошачи јесу хомогена није у реду. Пракса банака у заједници да упознају своје купце и прилагођавају производе њиховим потребама је у супротности са Додд-Франк верзијом заштите потрошача. "

Банке у заједници су увек истицале банкарство са односима, персонализовано преписивање и прилагођавање финансијских производа како би се задовољиле специфичне потребе заједнице у којој се служе. Као такав, стамбени хипотекарни кредити могу бити посебно погођени.

Стандардна пракса банака у заједници била је да дају хипотекарне кредите и држе их до доспећа или раније отплате; они продају хипотекарне кредите по много нижој стопи од великих финансијских институција, које их углавном пакују у хипотекарне хартије од вредности. Банке у заједници сносе ризик да њихов зајмопримац неће успети да врати зајам, а евиденција о малим неисплативости доказује да им је модел кредитирања примерен. Захтев да се користе „квалификоване хипотеке“ - ефикасно стандардизоване стамбене хипотеке - ограничава способност банкара у заједници да препозна јединствене околности путем преписивања одређеног клијента.

Стандардизација такође фаворизује велике од малих јер је већина трошкова за рекламирање, продају и услугу сличних банкарских производа и услуга фиксна. На пример, трошкови дизајнирања и кодирања информационог система у складу са новим прописима су у основи исти без обзира да ли обрађујете 2.000 или 200.000 кредита, али административни трошкови по зајму драстично су различити у зависности од обима. Немогућност прилагођавања производа и услуга увек даје предност највећем играчу. Потрошачи, који сви морају да испуњавају исте стандарде зајма, природно ће отићи код пружаоца услуга са најнижим цијенама, у велику банку. Ефикасно, Додд-Франк, иако је намеравао да елиминише менталитет превеликог неуспеха, уместо тога подстакао је неограничени раст.

Остављен непромењен, захтев за стандардизацијом финансијских производа ограничиће банке у заједници на тим тржиштима премалијим да би их заинтересовале велике банке и последично их натерао на спајања или гашење. У чланку за америчког банкара, ЈВ Риззи, банкарски саветник и инструктор са Универзитета ДеПаул у Чикагу, пише да су регулаторне промене у структури трошкова ове индустрије довеле до великих структуралних промена за банкарску индустрију, нарочито на нивоу банке у заједници: промене утичу на економску одрживост модела банкарства у заједници за институције које немају довољно обима. “

Непропорционалан утицај поштовања прописа

Утицај трошкова повезаних са поштовањем нових прописа Додд-Франк-а утиче на два сегмента банкарске индустрије различито, чак и ако се настављају са новим прописима и тумачењима. Иако је тешко идентификовати директне и индиректне трошкове поштивања правила за мале банке које углавном имају ограничен број особља са преклапајућим се дужностима, анегдотски докази о оптерећењу усаглашености видљиви су из сведочења изнетих пред Пододбором за финансијске институције и потрошачке кредите у 2011. години. :

- Приручник о усаглашености са државом Пецос Цоунтри Банк у Тексасу порастао је са 100 страница 1986. године на више од 1.000 страница, па је потребно да се редовно информише о променама..

- Лестер Леонидас Паркер, председник мањинске банке у Ел Пасу у Тексасу од 177 милиона долара, сведочио је да је његово особље у последње четири или пет година порасло са 10% запослених на преко 25%, прелазећи раст банке, његове кредите, инвестиције или депозите.

- Грег Охлендорф, председник Прве банке за заједницу и Труст у Беецхер, Иллиноис, вредан 150 милиона долара био је сажетији: „Оно што морамо да разумемо је да смо већ преоптерећени прописима… доследно нагомилавање додатних прописа је веома, врло запањујуће. То је казна. "

Истовремено, Јамие Димон, председник ЈПМорган Цхасе-а, проценио је да ће њихов трошак у наредних неколико година бити приближно три милијарде долара. Ово је банка која је током 2012. изгубила 6,25 милијарди долара акцијом једног јединог неконтролисаног трговца дериватима. Када су га аналитичари испитивали о великом губитку, Димон је то питање назвао "потпуним страхом у чајнику", наизглед безначајним јер Цхасе има "велики портфељ" и "велику компанију". Упркос том губитку, Цхасе је пријавио рекордни нето приход од 21,3 милијарде долара уз приходе од 99,9 милијарди долара. Из перспективе, узмите у обзир да средња америчка банка има имовину од 165 милиона долара.

Потреба за двостепеним регулаторним системом

Тања Марта, професорица права на Правној школи Универзитета у Ваке Форест-у и Адјунцт Сцхолар са Америчког института за предузећа, и Јосепх Норман, МБА и полазник Правног факултета Универзитета Ваке Форест, створили су пет предлога за спас банака у заједници:

- Уже банкарство. Суштина предлога је да се чврсто ограниче активности у којима банке могу да се баве традиционалним активностима као што су узимање депозита, позајмљивање, фидуцијарне услуге и друге активности уско повезане са традиционалним банкарством. Ово би захтевало од великих, сложених институција да одвоје своје традиционалне банкарске јединице или да их раздвоје од активности инвестиционог банкарства, као што су трговина хартијама од вредности и преписивање.

- Ограничи стандардизацију. Другим речима, пустите банке које сносе ризик да потпишу сопствене зајмове уз очување неопходне заштите потрошача.

- Елиминишите дуални банкарски систем. У стварности, тренутно се доста преклапају између државних и националних прописа, повећавајући регулаторни трошкови и недостатак координације надзора. Неки сматрају да би јединствени регулаторни приступ банкарству поједноставио надзор и смањио трошкове.

- Пренесите Уредбу о заштити потрошача на државе. Федерална уредба фаворизује велике банке којима је потребна доследност да би управљале својим великим мултидржавним операцијама, док банке у заједници обично послују у једној држави. Поставља се питање да ли су савезни закони о заштити потрошача једнако ефикасни као и државни прописи. Коначно, мало је доказа да банке у заједници учествују у грабежљивом кредитирању или другим праксама против потрошача за које би могао бити потребан савезни надзор изван постојећих прописа.

- Промените величину банковних прегледа. Ако постоје забринутости за сигурност или стабилност банака, бољи приступ би био да се повећају капиталне резерве за банке, чиме би се додала јастук капитала како би се заштитили штедиша и јавност уопште. Одржавањем виших резерви елиминисала би се потреба за наметљивим и скупим (за обе стране) испитивањима.

Јединствени регулаторни приступ банкарству не препознаје фундаменталне разлике између банака у заједници и великих, често мултинационалних финансијских покрета који доминирају у америчкој економији. Истовремено, банке у заједници критичне су за заједницу малих предузећа и оне грађане који се не уклапају у јединствени регулаторни модел који је сада у функцији.

Завршна реч

Било да су мали градови или четврти у већим урбаним срединама, заједнице су увек заузимале посебно место у америчкој психи. Слика уско везане заједнице у којој се сусједи познају, а чини се да су људи сретни, идеалан је одраз у Маиију РФД-а Андија Гриффитх-а и Бедфорд Фаллс-а у Нев Иорку гдје је Георге Баилеи предани локални директор за управљање зградама и кредитима (у „То је диван живот ”).

Срећом, у стереотипу постоји више истине него мита - људи живе у малим заједницама, чак и унутар великих градова, и брину о својим суседима. Морамо уложити напор да спасимо банке у нашој заједници. Без обзира да ли тражите место за улагање или су вам потребна средства за изградњу вашег пословања, ваш први извор би требала бити банка локалне заједнице. И не заборавите да обавијестите свог законодавног представника како се осјећате - заједница у којој живите је она у којој живите.