Промијењено је 11 начина да се пензионисање промијенило у посљедњих 25 година

Пре једног века, није постојало социјално осигурање, медицинско осигурање или здравствено осигурање. Пензије нису укинуте у приватном сектору док Закон о унутрашњим приходима из 1921. године корпорацијама не одобрава порез на доприносе за пензије. Брзи напред до 50 година, а пензиони рачуни попут 401 (к) и ИРА тек треба да буду пронађени.

Чак и у последњих 25 година, планирање пензионисања се нагло развијало. "Свете краве" и претпоставке данашњег планирања пензионисања изгледале су врло другачије пре само 25 година, а за још 25 година финансијски пејзаж ће и даље изгледати другачије.

Ево како се пензија променила у последњих 25 година и на које трендове треба пазити док планирате и штедите за сопствено пензионисање.

1. Реалне бенефиције за социјално осигурање су одбијене

Између 1975. и 1984. године, годишња прилагодба трошкова живота Управе за социјално осигурање (ССОЛ) била је 7,7% - већа од инфлације. Највећи годишњи пораст био је запањујућих 14,3%.

Ствари су се промениле. У 10 година између 2009. и 2018. године, просечна ЦОЛА била је слабих 1,36%, а у три од тих 10 година није постојала никаква ЦОЛА. Студија Лиге за старије грађане показала је да је, као резултат, стварна куповна моћ накнада за социјално осигурање опала за огромних 30% у периоду од 2000. до 2017. године.

Зашто је ујак Сам порастао тако чврсто? Зато што се социјално осигурање ноторно креће ка несолвентности. Не у неком нејасном смислу „проблем за други дан“, већ у смислу „губљење новца док говоримо“. У 2016. години Управа за социјално осигурање прогнозира да ће трошкови до 2020. године надмашити приходе. Две кратке године касније, ССА је признала да већ троше више него што су наплатили. Њихова процена датума несолвентности је 2034. Али, како ће се Васхингтон бавити овим политичким и фискалним фијаском.

Оно што је мање спорно је како утиче на ваше пензионисање. Немојте очекивати да ће вас социјално осигурање спасити кад дође време за пензију. Будите спремни да покријете сопствене пензионе трошкове док се социјално осигурање и даље осуши.

2. Послодавци прелазе са пензија на рачуне доприноса

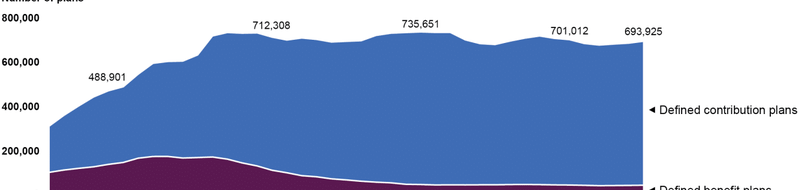

Још недавно, прије 25 година, пензије су биле много раширеније него што су данас. У последњем пола века дошло је до преласка са планова са дефинисаним примањима - познатијих као пензије - и ка плановима са дефинисаним доприносима, као што су рачуни 401 (к) и 403 (б). Као што име сугерира, у тим плановима послодавци нуде да сваког месеца доприносе одређеном износу за пензионисање, а не да им плаћају одређени износ месечно до краја живота.

Овај графикон Уреда за владину одговорност лијепо га резимира:

Надаље, постојеће пензије све више имају за циљ откупити кориснике и изаћи из њих због неовлаштених плаћања. То је тренд назван „ризичан“, у којем пензиони фонд нуди запосленику једнократну исплату отплате, а не текуће исплате за живот. Огромна већина (86%) пензионерских спонзора и даље ризикује, наводи Пензијска корпорација гаранција за пензије.

Претизирање старих радника и смањење пензија млађим радницима није нужно проблем. Међутим, многи млађи радници немају приступ рачуну са дефинисаним доприносом због раста економије концерата (више о томе у наставку). Без корисничког рачуна са дефинисаним примањима, спонзорираног од стране послодавца, као што је 401 (к), радници и даље могу да максимализирају ИРА. Самозапослени радници, чак и они који се сматрају 1099 радника, могу искористити рачуне СЕРА ИРА и њихове веће лимите доприноса.

3. пораст економске економије (и пад давања за пензије)

Забрињавајући 41% миленијалаца који раде пуно радно време нема приступ било ком нивоу пензионисаног плана спонзорисаног од стране послодавца, показала је студија Пев из 2017. године. Студија је надаље приметила да чак и миленијалци који имају приступ плану за умировљење послодаваца често га не користе; само 31% запослених миленијалаца учествовало је у пензиониском плану послодавца.

Део разлога за овај недостатак је успон гиг економије и уговорени радници који добијају облик 1099 уместо В-2 као традиционални запослени. Анкета НПР / Марист за 2018. годину открила је да један од пет радних места износи 1099 концерата, а не послови В-2 са погодностима. Анкета Галлуп у 2018. години показала је да 36% Американаца учествује у економији свирки.

Немојте ме погрешно схватити; Ја немам ништа друго него поштовати људе који се баве споредним послом док раде пуно радно време или покрећу сопствени посао. Али Американци без послодавског пензионисаног плана 100% су самостални за навигацију на концепте попут сигурних стопа повлачења, ризика редоследа и других изазова у планирању и штедњи за пензију.

Који поставља питање: Да ли су се Американци суочили са изазовом штедње за сопствену пензију? Према бројевима, многи од њих нису.

4. Американци не штеде довољно на себи

Застрашујуће статистике о пензионим уштедама могле би да испуне хорор антологију. Сваки од три Американца нема ништа за пензију, наводи Инц Магазине. Студија компаније Цомет Финанциал Интеллигенце открила је да 42% баби боомерса нема ништа спремљено на пензионом рачуну. Друга студија, коју је спровео Институт за осигурано пензионисање, открила је да 70% бумара штеди мање од 5.000 долара за пензију. Окачите плакање и мажење руку.

Иако се појединачни бројеви и статистике разликују, портрет који сликају је јасан: Американцима недостаје финансијска писменост, дисциплина или средства да адекватно планирају и финансирају сопствене пензије. Не учимо финансијску писменост у школама. Мало је изненађујуће да су Американци неспремни да стратегију и изврше своју финансијску независност.

Шта можете да урадите? Повећајте стопу уштеде и искористите предности аутоматских апликација за уштеду, попут Желод, да уклоните део дисциплине и снаге воље из једначине. Нека пензијски доприноси постану први „трошак“ који плаћате са сваке платне листе, а не накнадни износ који плаћате оним што се догоди да вам остане на текућем рачуну на крају месеца.

Праћење ваше нето вриједности такође помаже да будете мотивисани и информисани. Можете да гледате како се нето вредност повећава сваког месеца користећи услугу попут Лични капитал или Нана.

5. Американци живе дуже

Најновији подаци о очекиваном трајању живота од Светске банке су 2016. година у којој су Американци видели просечан животни век од 78,7 година. Промените сат уназад за 25 година до 1991. године, а очекивани животни век САД био је за три године краћи за 75,4 године. То додаје још један слој финансијским проблемима америчког пензијског планирања.

Запамтите, бенефиције за социјално осигурање смањују се. Пензије нестају у корист планова дефинисаних доприноса. Ипак, многи Американци немају приступ тим плановима, а старији радници су несретно неспремни за пензију. Поставља се питање како ће Американци моћи да приуште своју већу дуготрајност у недостатку довољних пензијских уштеда и прихода.

6. Трошкови здравствене заштите скочили су нагло

Повећање трошкова здравствене заштите је добро документовано - да не спомињемо очигледно онима који то морају платити. Прилагођавање инфлације на 2017. долар, потрошња на здравство по становнику у Сједињеним Државама се више него удвостручила са 5.187 у 1992. на 10.739 у 2017. години, по центрима за медицаре и услуге медицаид.

И не иде јефтиније. Извештај ХеалтхВиев Сервицес за 2018. годину предвиђа будуће трошкове живота за 65-годишњег брачног пара у износу од 537,334 долара, не укључујући дугорочну негу. То је преко пола милиона долара будућих трошкова здравствене заштите за просечан амерички пар.

Здравствена заштита данас је за пензионере далеко већа брига него пре 25 година. Све чешће пензионери сами истражују могућности здравственог осигурања, проналазе начине како уштедјети на трошковима здравствене заштите и планирају начине како се заштитити од растућих трошкова лијечења у будућности..

7. Ново покриће лијекова на рецепт лијека Медицаре Парт Д

На основу Закона о лијековима на рецепт, побољшању и модернизацији Медицаре из 2003. године, Конгрес је у законодавство донио додатне могућности за покривање лијекова на рецепт. Промјене су ступиле на снагу 2006. године у оквиру планова покривања „Медицаре Парт Д“. Ово су планови приватног сектора који регулише Медицаре и који пензионерима омогућавају плаћање мјесечне накнаде за снижене цијене лијекова на рецепт.

То је једна од многих нових опција које могу да смање трошкове лекова на рецепт које би пензионери требало да истраже. Али више опција је једнако корисно колико и разумљиво, па тражите помоћ ако вам је потребна. Пре него што се определите за скуп план, потражите јефтиније картице за попуст на лекове на рецепт и друге повољније опције.

8. Успон предности планова медицаре

Слично плановима Медицаре Дела Д, планови „Медицаре Адвантаге“ - такође познати као „Делови Ц“ планови - су приватизовани али регулисани Медицаре планови који нуде додатну покривеност. Често их описују као „све у једном“ планове Медицаре јер покривају више трошкова, попут вида и зуба, него традиционални Медицаре - за додатну премију, наравно.

Планови Медицаре Адвантаге или Парт Ц настали су средином 1990-их и од тада су расли по сложености и популарности. Пре него што купите било који трошковни план Медицаре Адвантаге, добро се информишите о могућностима и разговарајте са стручњаком за осигурање да бисте донели информисану одлуку.

9. Американци се повлаче касније

Цоуртнеи Цоиле са Веллеслеи Цоллеге-а анализирала је податке из тренутне Анкете о становништву и показала да је 1990. године само 38% од 62- до 64-годишњака радило. Тај проценат је нагло порастао на 53% у 2017. години, како преноси Блоомберг. Слично томе, у 1997. години, већина (57%) мушкараца почела је узимати накнаде за социјално осигурање у 62. години - најраније расположиве старости. До 2017. године, тај проценат је пао на само трећину мушкараца.

Кад социјална давања изгубе куповну моћ, пензије нестају, а Американци живе дуже, морају дуже радити. Оно што многи Американци не схватају је да у том питању немају увек избор. Студија коју је провела ПроПублица и Урбан Институте током више деценија открила је да су 56% старијих радника принудно напустили посао. Још 9% било је приморано да поднесе оставку из личних разлога, као што је здравствени пад.

Ви живите дуже па радите дуже. То има смисла на папиру. Али не рачунајте да ћете имати потпуну контролу над датумом пензионисања када планирате пензијску штедњу и предузимајте кораке да заштитите своју каријеру и посао како бисте умањили изгледе за присилну рану пензију.

10. Раст Ротх рачуна

Ротх пензионерски рачуни нису постојали пре 25 година. Уведени у Закон о олакшицама о порезу из 1997. године, они дозвољавају Американцима да обрну порез на своје пензионе рачуне. У традиционалном ИРА или 401 (к), ваши доприноси нису опорезовани у овој фискалној години, али плаћате порез на поврат када их повучете у пензији. У Ротх ИРА или 401 (к), сада плаћате порез на доприносе, али приликом исплате не плаћате порез у пензији..

То је корисна опција, посебно за млађе одрасле особе са нижим приходима. Још једна предност Ротх рачуна која вреди поменути је да новац на свом Ротх рачуну можете користити за плаћање школарине за децу на факултету. Средства за свој рачун на Ротх-у можете користити и без пореза за предујам за куповину првог дома.

Ако још немате постављен Ротх рачун, то можете учинити преко компаније попут Беттермент.

11. Инвеститори више не рачунају наплате

Некада давно, менаџери узајамних фондова могли су направити попут бандита и наплаћивати огромне омјере трошкова. Уосталом, пре 25 година, већину трансакција обављао је менаџер новца, а многи клијенти никада нису гледали појединачне накнаде за управљање заједничким фондовима. Данас инвеститори могу за 30 секунди креирати сопствени брокерски рачун путем интернета и својим очима видети тачно колики је омјер трошкова сваког фонда. Стога није изненађење што инвеститори сада плаћају високе накнаде за управљање фондовима и бјеже од њих. Током само седам година, од 2009. до 2016. године, просечни коефицијенти трошкова ЕТФ-а опали су за 32%, показују подаци Института за инвестиционе компаније.

Ова све већа свијест о накнадама за управљање један је од многих разлога што се више инвеститора одлучује за пасивне индексне фондове, а не за средства којима се активно управља. То је такође доказ све веће софистицираности америчких инвеститора, јер су приморани да преузму већу одговорност за своје пензионисање.

Про врх: Блооом, која нуди бесплатну анализу планова од 401 (к), прегледаће накнаде које плаћате за свој рачун од 401 (к). Они ће се такође побринути да будете правилно распоређени и да имате одговарајућу алокацију средстава.

Завршна реч

Пензионисање „није оно што је некада било“. Пензије и социјална сигурност опадају. Американци су све више сами за планирање пензија. То значи да на вама је да одредите колико вам је потребно за пензију и како уштедјети и уложити да бисте достигли тај циљ.

Добра вест је да постоји више алата него икад пре који ће вам помоћи да инвестирате, па чак и да аутоматизујете своје пензионе инвестиције. Можете да користите робо-саветнике да одаберете расподелу имовине и да аутоматски извршите ребаланс свог портфеља. Такође можете да користите апликације попут Звук да аутоматски издвоји новац за пензију.

Извршите прилику и преузмите контролу над својим пензионим планирањем. Сигурно не можете рачунати да ће неко други то учинити уместо вас.

Како узимате узде свог сопственог пензијског планирања и улагања?